原标题:400多亿元外资扫货A股!明天这样操作,有机会薅到羊毛

11月26日,MSCI的A股扩容第三步将正式生效,此次扩容是年内的最后一次,也是规模最大的一次。机构预计,本次扩容将为A股带来约430亿元人民币的被动增量资金,显著高于此前。

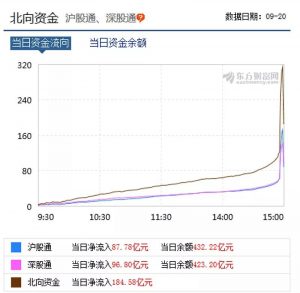

结合历史经验,之前数次MSCI、富时罗素等指数公司扩容生效日当天,北向资金均在尾盘集合竞价阶段呈现“脉冲式”波动,并带动相关个股股价异动。究其原因,这与部分被动指数基金为了达到最少的追踪误差,而集中以收盘价买入有关。

由此,选择在扩容生效前一日以收盘价建仓,然后在生效日当天以收盘价抛售给被动配置的外资,类似的短线抢筹策略正愈发受到关注。

对本次MSCI扩容而言,抢筹策略的买入时机就在明天(11月25日)。但在动手前,我们要先弄清楚两个问题:

1.该策略真的有效吗?

2.如果有效,那应该提前潜伏哪些标的,才能实现更优收益呢?

策略整体有效

首先回答第一个问题,从过去MSCI、富时罗素扩容生效日的历史经验看,该抢筹策略是整体有效的。

最近4次指数扩容生效日纳入股表现

回顾最近4次MSCI、富时罗素扩容日的市场表现,有以下4大特征必须关注:

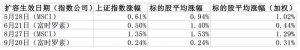

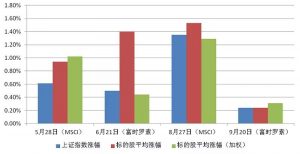

特征一:这4个交易日上证指数全部收获上涨,平均涨幅为0.68%,显示国际指数公司纳入及扩容A股对市场有提振作用。

特征二:相关指数标的股在这4个交易日平均涨幅为1.03%,其中有3次显著跑赢上证指数,显示该抢筹策略是整体有效的。

特征三:该抢筹策略的预期收益正在逐次下降,这一风险投资者务必重视。6月21日富时罗素首次纳入A股时,标的股平均涨幅较上证指数溢价0.9个百分点;而9月20日富时罗素扩容A股时,标的股较上证指数已基本不存在溢价。

特征四:如果将标的股涨幅以其总市值进行加权,可以看到,加权前后的涨幅差距是十分明显的,可见在实际操作过程中,还需对大、中、小市值股票进行具体分析。

上述策略选取的是两日的收盘价(生效日及生效前一日),对具备一定交易技巧的投资者而言,如果能在生效前一日逢低介入,则预期回报将更高。

此次扩容的特殊性

对第二个问题,本次MSCI第三步扩容的特殊性或许能给投资者一些启发。

在MSCI指数编制规则上,标准指数都包含有中盘股票和大盘股票两部分。但出于多方面因素考量,MSCI在此前纳入A股时只纳入了大盘股。

此次,MSCI方面认为时机成熟,直接将A股中盘股一次性以20%的纳入系数纳入MSCI指数体系,而大盘股的纳入系数只是从15%提高到20%。

由此来看,本次相关中盘股获得的资金边际增量有望更大。

根据中金公司测算,本次大盘股纳入系数从15%提高到20%将带来约200亿美元资金流入(占全部流入资金的54%),中盘股纳入系数从0%提高到20%将带来约170亿美元资金流入(占全部流入资金的46%)。

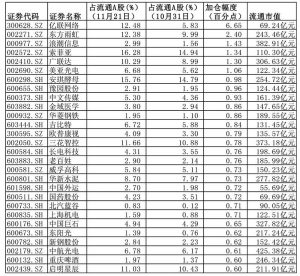

以MSCI早前公布的228只将要纳入的A股中盘股计算,再结合11月以来北向资金的流入数据,可以筛选出近期外资关注度快速提升的MSCI新增标的。

本次MSCI将纳入的A股中盘股中,有28只11月以来的北向资金持(流通)股比例增加0.6个百分点以上。其中,亿联网络获北向资金加仓6.65个百分点,东方雨虹获加仓2.40个百分点,浪潮信息、索菲亚、广联达、美亚光电获加仓幅度均在1个百分点以上。

外资增配A股大趋势确定

放眼未来,机构普遍认为,在年内最后一次MSCI扩容生效后,A股后续继续纳入MSCI的进程可能会放缓,但外资持续增配A股的大趋势是确定的。